- Possui alguma dúvida?

- +55 21-981621481

- pacelliedoardo38@gmail.com

As tecnologias que levam à descarbonização e suposto direcionamento

As Big Techs são racistas?

O leigo pode se perguntar o que a guerra vietnamita e a economia mundial têm em comum. No entanto, a conexão é muito mais lógica do que se possa pensar. De fato, até 1945, o chamado “padrão ouro” estava em vigor nas economias mundiais, em que o dinheiro só podia ser emitido pelos Bancos Centrais, na proporção das reservas de ouro detidas pelo Estado, e era conversível, a qualquer momento, por qualquer portador.

A situação financeira de vários países, na época da Primeira Guerra Mundial, durante a qual os Estados beligerantes tiveram que emitir muito mais dinheiro, em comparação com as reservas de ouro efetivamente possuídas, piorou ainda mais durante a Segunda Guerra Mundial, gerando a assinatura do chamado acordo “gold standard”, ouro padrão cambial, negociado em 1944, em Bretton Woods, New Hampshire, e que entrou em vigor no final da guerra, em 1945.

O que dizia esse acordo? A novidade foi a dolarização. A moeda de referência passou a ser o dólar, as demais moedas eram vinculadas ao dólar, por um sistema de taxas de câmbio fixas, e o próprio dólar podia ser emitido com base nas reservas de ouro disponíveis. Apenas o dólar, portanto, poderia ser convertido em ouro, e apenas os bancos centrais poderiam realizar essa operação.

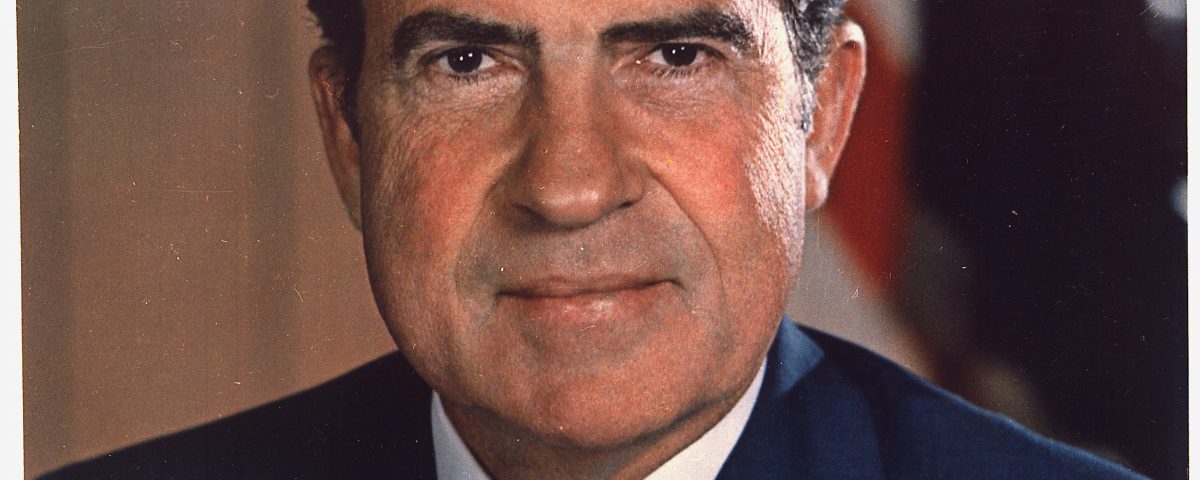

Richard Nixon, durante a Guerra do Vietnã, exatamente em 15 de agosto de 1971, decidiu suspender temporariamente a conversibilidade do dólar, durante a Guerra do Vietnã. Na verdade, os custos do longo conflito (que começou em 1959 e entrou em sua fase culminante, com intervenção militar direta americana, em 1965) e, ao mesmo tempo, o aumento dos gastos sociais, devido ao programa Grande Sociedade, promulgado pelo presidente Johnson, forçou o banco central dos Estados Unidos, o Federal Reserve, a emitir muito mais dinheiro do que as reservas de ouro, como ocorrera nas duas guerras mundiais.

O dólar inflado estava perdendo valor e cada vez mais sujeito à especulação internacional. Em um anúncio histórico na televisão, Nixon estava cautelosamente otimista sobre a conclusão iminente do longo conflito no Vietnã e lançou um programa econômico para uma “nova prosperidade” na paz, que se seguiria.

Como primeira iniciativa, cortou os impostos que pesavam sobre o trabalho, para aumentar o emprego; para combater a inflação, no entanto, ele impôs controles para congelar os preços; para proteger a produção americana, introduziu tarifas e, por fim, para estabilizar o dólar e protegê-lo “dos especuladores”, que segundo ele eram os únicos a ganhar com a crise, tirou o dólar do ouro.

Não demorou mais de um ano para o sistema, nascido em Bretton Woods em 1944, entrar em colapso em todo o mundo (no mundo todo?). A iniciativa do presidente americano ficou para a história como o “choque de Nixon”.

Quais foram as consequências? Os bancos centrais e os Estados tornaram-se muito mais livres para controlar a emissão de dinheiro. Para apoiar o crescimento e o emprego, na verdade, agora é prática consolidada aumentar a liquidez, como fizeram Alan Greenspan (que também “nasceu” como defensor do padrão ouro), após os fatos de 11 de setembro de 2001; Ben Bernanke, após a Grande Recessão de 2008; e, finalmente, Jerome Powell, o atual presidente do Federal Reserve, na América do Norte, que considera o desastre econômico causado pela pandemia de Covid-19 tal como um evento de guerra.

Na União Europeia, atitude muito semelhante foi adotada pelo atual primeiro-ministro italiano, Mario Draghi, em 2012, à época, presidente do Banco Central Europeu. Em plena crise da dívida soberana, ele discursou, ficando famoso, para a história, pela expressão “Whatever it takes”, isto é, “Custe o que custar”, que se tornou a base das injeções de liquidez do BCE, o Banco Central Europeu, atividade que só é possível num sistema monetário completamente desvinculado do ouro.

Hoje, os economistas estão divididos sobre quanta liquidez colocar no sistema e se devem ou não manter a independência do banco central, ao invés de sujeitá-lo ao controle direto do governo, concordando com o fato de que o dinheiro é fiduciário (“moeda fiduciária”) e não vinculado a uma mercadoria física, como o ouro.

Os resultados de tal política financeira são mistos, mas impressionantes. Por um lado, a liquidez global, o chamado M2 (dinheiro, mais depósitos em conta-corrente, mais todos os ativos com alta liquidez e certos valores), cresceu 5 vezes em um quarto de século: de 20 para 100 bilhões de dólares americanos.

Especialmente nos últimos 20 anos, injeções de liquidez, sem precedentes, durante a Grande Recessão e a crise devido à pandemia levaram a uma mudança real do sistema e à explosão da dívida pública mundial que, de acordo com as estimativas do Fundo Monetário Internacional, hoje, equivaleria a 277 trilhões de dólares americanos, equivalente a 365% do Produto Interno Bruto mundial! Esse sistema de endividamento é sustentável? De acordo com a Escola Austríaca de Economia, uma escola econômica minoritária, corremos riscos inaceitáveis.

Concluindo. Esses 50 anos que nos separam do discurso de Nixon levaram a uma piora do padrão geral de vida e a um aumento significativo das desigualdades entre ricos e pobres. Isso não significa que a pobreza tenha aumentado; na verdade, quase nunca assistimos a um empobrecimento geral da sociedade. O que aconteceu é que não ficamos ricos, como poderíamos ter ficado.

O Economic Policy Institute calculou que a produtividade nos EUA cresceu 246%, de 1948 a 2017, e os salários, 115%. O fato contrastante, porém, é que, até 1971, salários e produtividade cresceram lado a lado; ainda que, em alguns momentos, no início dos anos 1950, os salários crescessem mais rápido do que a produtividade. A diferença se tornou cada vez maior a partir de 1971.

Outra nota negativa fica evidente nos dados relativos à inflação acumulada nos EUA, que se mantiveram, substancialmente, estáveis até 1971 (exceto por alguns picos devidos às guerras), mas em constante crescimento, após 1971: de 1920 a 1970, passou de 98% para 306%, enquanto, de 1971 a 2015, passou de 306% para 2326,6%. A inflação funciona como uma tributação invisível: reduzindo o poder de compra e erodindo as economias.

Por último, mas não menos importante, os fenômenos de hiperinflação aumentaram enormemente após a introdução do novo sistema. Foram seis de 1916 a 1921, incluindo a famosa hiperinflação alemã, cinco de 1941 a 1946, por ocasião da Segunda Guerra Mundial. Mas depois de 1971, tivemos 28 hiperinflações de 1971 a 1996 e mais dois (Zimbábue e Venezuela) depois do ano 2000. Portanto, não podemos deixar de notar que a instabilidade monetária aumentou, enormemente, após o “choque” de Nixon.

Edoardo Pacelli é jornalista, ex-diretor de pesquisa do CNR (Itália) e editor da revista Italiamiga.